【成果】基于银行信贷创造实现贷款违约驱动的商业周期

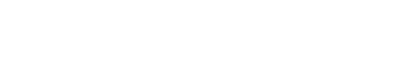

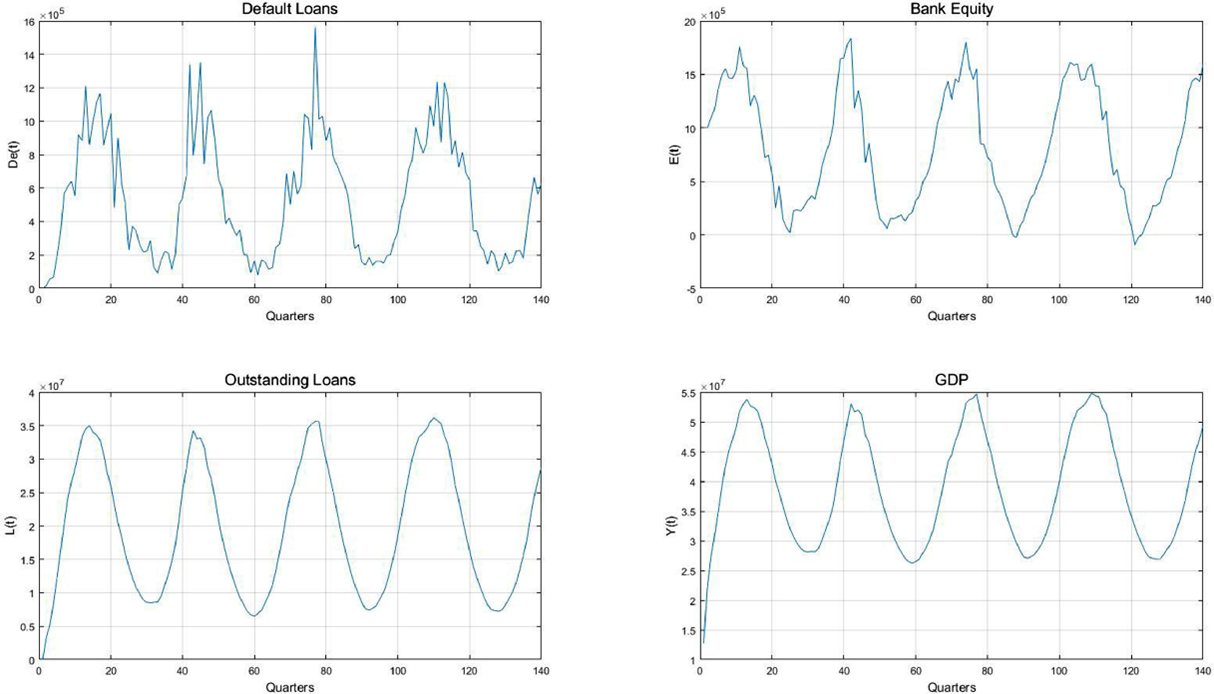

2022年4月的《Finance Research Letters》在线发表了题为《The business cycles driven by loan defaults via credit creation: an agent-based perspective》的研究论文,该研究是由原管理科学专业本科毕业生、现北京大学国家发展研究院博士生喻淼,我院博士生冯子健在王有贵教授指导下合作完成的。该研究提出了一个由家庭、企业、商业银行和央行组成的多主体模型,旨在展示贷款违约通过信贷创造驱动的商业周期模式。模拟结果揭示了一些关键变量的周期模式,并明确了其背后的潜在机制。同时,在模拟数据上构建了一个SVAR模型,脉冲响应结果为可能的因果链提供了一些启示。该工作有助于解释银行资本的顺周期性以及货币政策的银行资本渠道,并有助于制订保持金融稳定的逆周期政策。

早在20世纪30年代,经济学家就开始将商业周期与信贷周期联系起来。虽然银行体系在信贷周期的形成中起着至关重要的作用,但以往的研究很少分析经济波动对银行信贷创造的影响。随着巴塞尔协议中基于风险的资本要求的实施,这种影响变得越来越难以忽视,因为它和其它关键变量已经形成了一个环路,并且把信贷周期和商业周期联结起来。

商业周期影响公司的业绩,从而改变贷款违约的可能性。在经济衰退期间,面对贷款违约的增加,银行不得不用自己的资本填补这一缺口。根据资本管制,资本的减少降低了银行创造信贷的能力,减少了银行贷款,这已经得到了以往研究广泛的证实。实际上,信贷量与宏观经济活动水平之间也存在很强的相关性,减少银行贷款会抑制经济活动,减少总需求和产出。根据这些文献,我们发现信贷周期和商业周期之间存在另一种联系,那就是共用的因果环路,其中的关键部分是贷款违约到银行资本的因果关系。在这种环路的支配下,银行资本的顺周期性可能会加强贷款违约等经济冲击的传播,从而放大商业周期波动。

在这一工作中,我们开发了一个简化却抓住根本的模型,以提供信贷和商业周期共存的微观基础,其中银行系统的信贷创造是核心。在我们的模型中,信贷扩张促进了经济繁荣,也带来了企业的破产。结果,破产企业的违约贷款对银行股本造成损害,进而导致信贷收缩。由此产生的衰退过滤掉了一些“坏”公司并使得新的公司进入经济中,新公司的进入带来了经济的复苏。这种因果环路形成了一个周期性模式。为了演示这些环路背后的复杂过程并揭示其背后的因果关系,我们采用了多主体建模技术,还利用校准后的SVAR模型进行了进一步的分析。

原文链接

https://doi.org/10.1016/j.frl.2022.102846

作者:王有贵

审核:王大辉

编辑:兰松